【香港】オフショア受動所得に対する免除制度の改正法案-続報

香港に実質的な経済的実体を持たない企業に対するオフショア受動所得の免税措置から生じる二重非課税に対する欧州連合(EU)の懸念に対処するため、受動所得に対する国外源泉所得控除(”Foreign Source Income Exemption”、以下「FSIE」)制度を改正する目的で、香港税務局(修正)(特定国外源泉所得に対する課税)法案2022(「当法案」)が10月28日に官報で公示された。

Contents

対象となる所得と納税者

改正版のFSIE制度の下では、利息、配当、株式または持分に関する処分益(総称して「非知的財産所得」)および知的財産からの所得(「知的財産所得」)は、以下の場合において香港内を源泉としているとみなされ、法人税が課されることになる。

- 多国籍企業(“Multinational Enterprise”、以下「MNE」)グループの構成事業体が香港内で受け取った所得である。且つ、

- 所得を受領した企業が、

-経済的実体の要件を満たさない(外国源泉の非知的財産所得の場合)、-資本参加免除制度の要件を満たさない (国外源泉の配当所得もしくは処分益の場合)、

-もしくはネクサスアプローチの要件を満たさない(国外源泉の知的財産所得の場合)

MNEグループの構成事業体とは、MNEグループに含まれる事業体または恒久的施設で、その資産、負債、収益、費用及びキャッシュ・フローがグループの最終親会社の連結財務諸表に含まれている、あるいは規模、重要性または売却目的での保有であるという理由のみで連結財務諸表から除外されている事業体または恒久的施設を指す。そのため、純粋な現地グループに属する企業や、オフショア事業を行っていない独立した現地企業は、FSIE制度の影響を受けない。

さらに、対象所得から、規制対象となる金融機関(保険、銀行、およびSFC規制事業体)が、規制された金融機関としての事業から得た利子、配当、持分処分益は除外される。また、香港での実質的な活動を要件とする既存の優遇税制の恩恵を受けているMNEや、香港居民のMNEの海外にある恒久的施設(支店など)も除外される。

香港で受け取る所得

当法案に定義されているように、特定国外源泉所得は、以下のいずれかの場合において「香港で受領した」ものとみなされる。

- 香港に送金される、または香港に持ち込まれた場合

- 香港内の取引、専門業務、事業において発生した債務の返済に使用された場合

- 動産の購入に使用され、その動産が香港に持ち込まれた場合

対象納税者が所得が発生した課税年度(すなわち発生年度)に経済的実体の要件、資本参加免除制度の要件、及びネクサスアプローチの要件を満たさなかった場合、その所得は納税者が香港で受け取った課税年度(すなわち受領年度)において法人税の対象となる。

非知的財産所得に対する経済的実体の要件

対象納税者が香港で受け取ったオフショアを源泉とする非知的財産所得は、対象納税者が発生年度に香港内で実質的な経済活動を行っている場合において、引き続き法人税から免除される。香港税務局(以下“IRD”)は、経済的実体の要件が満たされるかどうかを判断する際に、各事例における事実を以て検討するとしている。経済的実体の要件に関する一般的なガイダンスは、以下の通りである。

|

事業内容 |

関連業務 |

|

純粋持株会社でない場合 |

|

|

純粋持株会社である場合 |

|

なお、純粋持株会社に対しては、簡易経済的実体要件「Reduced Substance Requirement」を適用することができるが、純粋持株会社の分類は、他の企業の持分を保有しているのみで、配当、持分処分益、ならびに銀行利息収入など当該持分の取得・保有・売却に付随する収入のみを得ている企業に限定される。IRDは、純粋持株会社と非純粋持株会社の経済実体要件の検討について、いくつかの簡単な例示を提供しており、本書の最後に別添として同封しているので、参考にしていただきたい。

特定の経済活動をアウトソースする場合、納税者がアウトソースされた活動を適切に監視されていることが証明でき、且つ、特定の経済活動がアウトソースされた企業によって香港で実施されていることを条件として許可される。一方、アウトソースされた企業は、実行される特定の経済活動の度合いに見合った十分なリソースを有した上で、香港内でその特定の経済活動を行う必要がある。さらに、IRDより、業務の監視方法が契約書や定期的な報告書などの形で適切に文書化され、関連の特定の経済活動の実施に関するサービス料においても移転価格ルールが適用された公正な金額で請求されていることが求められる。

税務上のテリトリー制の方針と経済的実体の要件とは分けて考えられるため、経済的実体の要件が満たされている場合は、源泉が香港内外で判別されるテリトリー制の課税方針に沿って、対象納税者は依然オフショア申告を行うことができ、非課税処理を行うことができる。

配当金および株式処分益に対する資本参加免除制度の要件

経済的実体の要件が満たされていない場合、代替的な措置として、資本参加免除制度の要件を満たすことで、対象となる納税者は配当や株式や持分に関する処分益について引き続き非課税申告を行うことができる。資本参加免除制度の要件は以下の通り。

- 投資企業は、香港の居住者または香港に恒久的施設を有する非香港居住者であり、外国源泉の配当または持分処分利益が帰属する対象である。且つ、

- 投資企業は、投資先企業の株式または持分の5%以上を当該収入が発生する直前の12ヶ月間以上継続して保有している。

さらに、資本参加免除制度には以下のような濫用防止に関する規則が適用される。

|

濫用防止のためのルール |

条件 |

|

スイッチオーバールール Switch-over rule |

– 資本参加免除条件の要件は以下の場合においてのみ適用される。 a) 持分処分益が香港外で適格な類似の税金の対象である。 – 上述の適格な類似の税金とみなされない場合、投資企業は資本参加免除を受けることができず、代わりに当該所得に帰属する香港の法人税額を限度とする外国税額控除が申請できる。 |

|

アンチハイブリッド・ミスマッチルール Anti-hybrid mismatch rule |

配当所得については、投資先企業が配当金の支払いを損金算入できる範囲では、資本参加免除制度は適用されない。 |

|

主要目的ルール Main purpose rule |

税制優遇措置を得ることを唯一または主要な目的とし、免税の目的または趣旨を逸脱するような取り決めを実施している場合は、資本参加免除制度は適用されない。 |

以下の場合、スイッチオーバールールの「的確な類似の税金」の条件に当てはまるものとする。

- 当該所得が、外国の管轄区域において、少なくとも15%の適用税率で法人税と同様の性質の税金の対象となっている場合、または、

- 15%以上の税率が適用される配当金の原資となる利益の合計額が、当該所得と同等かそれ以上である場合。

適用税率とは、当該所得または利益に適用される外国管轄区域における最高の法人税率を指す。ただし、当該所得または利益が当管轄区域において優遇税率が適用されている場合、前述の最高税率ではなく当該所得に適用される優遇税率が適用率となる。当該所得または利益に累進税率が適用されている場合、累進税率の中の最高税率が当該所得に適用される税率となる。

知的財産権所得に対するネクサスアプローチ

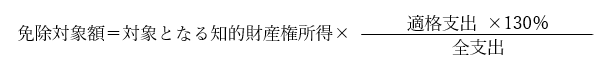

経済協力開発機構(OECD)によるネクサスアプローチは、オフショアを源泉とする知的財産所得の免税範囲を決定する際に採用される。ネクサスアプローチでは、適格知的財産資産からの所得のみが、ネクサス比率(適格知的財産資産を開発するために納税者が負担した全支出に対する適格支出の比率)に基づき、免除の対象となる。

適格知的財産資産とは、香港内外で取得、制作、または存在する特許、特許出願、著作権付きソフトウェアを指し、商標権や著作権などのマーケティング関連の知的財産は含まれない。

適格支出とは、知的財産資産に直接関連する研究開発支出で、納税者が行うか、非関連者に委託して香港内外で実行されるものか、香港居住者である関連者に委託して香港内で行われるもののいずれかを指す。また、 知的財産資産の取得費用、利息の支払い、土地や建物の支払いは、ネクサスアプローチにおいて除外される。

ネクサスアプローチにおいて適格支出としてみなされないことが納税者にとって過度に不利な状況となることを避けるため、以下の計算式で示される適格支出に対する30%の割増控除が認めされるが、ネクサス比率(適格支出 / 全支出 から計算される比率)は100%を上限とする。

片務的(ユニラテラル)税額控除

改正版のFSIE制度が適用されることによってMNEグループにもたらされるコンプライアンスの負担を軽減するために、IRDは対象範囲内の受動所得に特化し、二重課税を回避するために、片務的税額控除を導入する予定である。言い換えれば、香港の居住者である企業にとって、改正版のFSIE制度の下で法人税が課される特定の外国源泉所得に対して同様の税金が外国の管轄区域で支払われている場合、当諸外国・地域の管轄区域が香港との間で包括的二重課税回避協定を締結しているかどうかにかかわらず、同じ所得に対して支払った法人税について税額控除の申請ができる。

当該所得が配当である場合、納税者が配当時に直接または間接的に投資先企業の株式を10%以上保有していれば、配当に対して支払った管轄区域の税金だけでなく、支払われる配当の原資となる利益に対して支払った管轄区域の税金も税額控除の対象として認められる。外国税額控除の決定にはルックスルー方式が採用され、最大5層までの持株所有権によって配当と原資となる利益に対して支払われた外国税の控除が考慮される。

香港非居住者の場合、香港で法人税が課される特定の外国源泉所得に対して管轄区域で支払った税金は、損金費用として控除することができる。

納税者の義務

FSIE制度において、特定の外国源泉所得は発生した年度において課税の可否が判定され、受取った年度に課税されることとなる。納税者は、発生した外国源泉所得について、課税の有無にかかわらず、経済的実体要件、資本参加免除要件、ネクサスアプローチの要件に関連する情報を所得の発生年度の法人税申告書において報告を行い、該当する外国源泉所得を受け取った際には、その金額が課税される場合においてのみ、受け取った年度において申告する必要がある。

また、当該年度の法人税申告書が発行されていない納税者については、該当する外国源泉所得を受け取り、且つその金額が課税される場合においてのみ、当該所得を受け取った年度の決算日後4ヶ月以内に、課税の旨を書面で通知することが義務付けられている。

特許出願についてネクサスアプローチによる免除が適用されている場合、納税者は、免除部分が認められた特許出願の取下げ、放棄または否認されたことについて、その結果が分かった年度の課税年度終了後4ヶ月以内に書面を以て当局に通知する必要がある。

納税者は、特定の外国源泉所得に係る取引また行為に関する記録を、当該取引または行為の完了後もしくは当該所得が香港で受領された後のいずれか遅い方の時点から、少なくとも7年間保存しておく必要がある。

アドバイス

当法案の詳細は立法議会でさらに審議される必要があるが、法案自体は2023年1月1日から施行される予定である。そのため、FSIE税制とそれに対応する税額軽減の対応については、2023年1月1日以降に発生・受領する特定の外国源泉所得に対して適用されることとなる。

一方、MNEグループの構成企業は、株式/持分保有構造、知的財産の保有構造、ローン契約など、オフショア受動所得を生み出す、または生み出す可能性のある資産保有構造を事前に見直し、(1)経済実体要件を満たしているか、(2)資本参加免除要件を満たしているか、(3)ネクサス・アプローチに準拠しているか、(4)税額控除が適用可能か、などについてケースバイケースで検討すべきである。

早期段階において、課税の確実性を高め、コンプライアンスの負担を軽減するためにも、該当するような外国源泉所得を受領するMNEは、改正法が施行される前に経過措置として経済的実体の要件への準拠について税務局局長の意見を求めることもできる。意見徴収後には、業務運営上において大きな変更がない限り、当該意見は2022/23年度または2023/24年度の課税年度から最長5年間は有効であるとされる。法案成立後は、当局局長の意見の代わりに事前税務裁定を適用することもできる。局長意見や事前税務裁定を取得した後、MNE企業は簡素化された報告義務の対象となり、経済的実体の要件への準拠を確認する際に局長意見あるいは事前税務裁定の存在のみを開示しさえすればよいものとなる。

上記の事項についてさらに弊社の専門的なアドバイスが必要な場合は、お問い合わせください。

.……当記事はここをクリックしてダウンロードしていただけます。…….

免責事項

本文は国際的、業界の通例準則に従って、Aoba Consultingは合法チャネルを通じて情報を得ておりますが、すべての記述内容に対して正確性と完全性を保証するものではありません。参考としてご使用いただき、またその責任に関しましても弊社は負いかねますことご了承ください。

文章内容(図、写真を含む)のリソースはインターネットサイトとなっており、その版権につきましては原作者に帰属致します。もし権利を侵害するようなことがございました際は、弊社までお知らせくださいますようお願いいたします。

This article describes only our general observations of the laws and regulations recently issued. All information contained in this article is provided for reference only. The release of this article does not surmount to the provision of professional advice or services. We make no guarantee as to the accuracy or completeness of such information. Readers should consult with their professional advisors before making use of the content. We accept no liability for any loss arising from the use of, or reliance upon, the content of this article.

© 2022 Aoba Business Consulting Limited. All rights reserved.