香港、はじめての納税。これでいいのか、と不安なあなたへ。

日本の個人所得税の申告および納税は、会社が源泉徴収し年末調整または確定申告を行うという流れかと思います。

香港では毎年5月初旬に香港税務局が個人所得税申告書を各個人へ発行し、基本的に各個人が申告書を税務局へ提出します。その申告をもとに税務局が査定し、納税金額が記載された納税通知書(Notification of Assessment:通称NOA)が、8~11月頃に各個人へ送付されます(e-taxを登録されている方はオンラインで通知が届きます)。

個人所得税申請書の受領が遅く申告書の提出が遅れた方は、納税通知書の受領も遅くなる可能性が高くなります。

さて、この納税通知書をもとに個人所得税を納めるわけですが、「通知書にいろいろ書かれていてよくわからない…。」「この金額で本当に合っているの…?」「どうやって支払うの?」と不安なあなたへ。今回は納税通知書についてご案内いたします。

Contents

納税通知書の内容

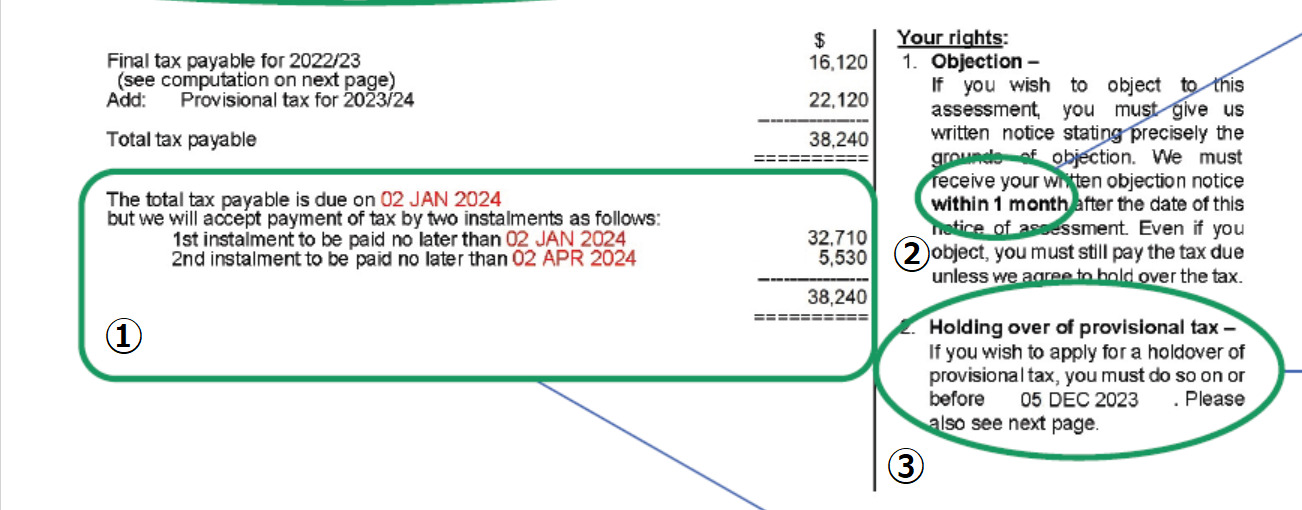

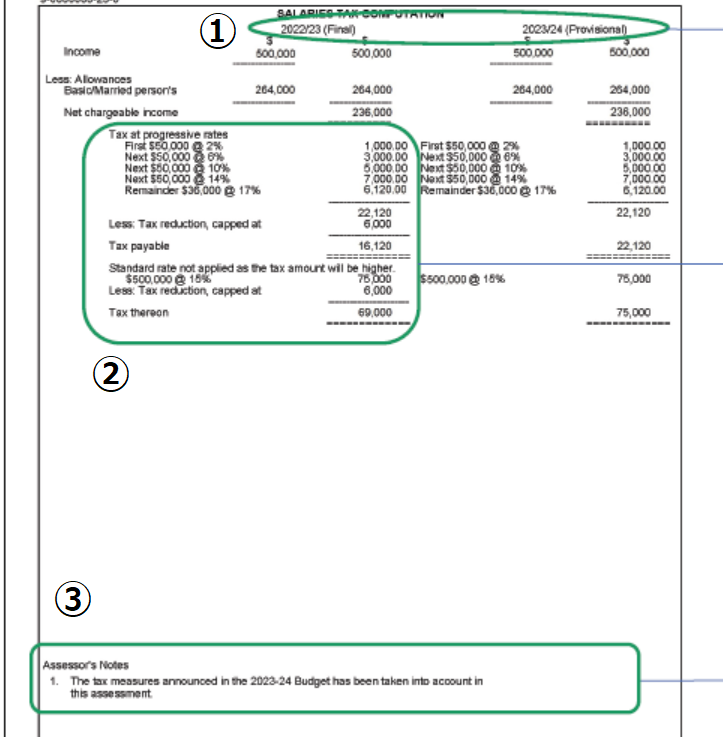

納税通知書は通常全3ページで構成されており、1ページ目は概要、2ページ目は明細、3ページ目は支払バウチャーとなっています。主に確認すべき箇所は下記となります。

(参照:”Specimen of Demand Note” )

1ページ目:概要

① 納税額と納付期限 – 二重点下線が納税総額、その横の赤字の日付が納付期限です。

② オブジェクションの期限(3にて詳しくお話しします)

③ ホールドオーバーの期限(4にて詳しくお話しします)

2ページ目:明細

① 2022/23年度確定納税額と2023/24年度予定納税額

香港では当年度分の確定納税とともに、翌年度も当年度と同額の所得が発生するであろうという見込みによる個人所得税を納付する必要があります。(以下、予定納税)初年度分の個人所得税納付の際は、確定納税と予定納税の2年度分納付することになりますが、次年度分以降は、前年度に納付した予定納税額が当年度の納付総額より控除されるため、実質1年度分ほどの納付額になります。

② 納税額の算出方法 – 控除された項目や累進課税による納税額の算出根拠が記載されています。

③ 予定納税のホールドオーバー(4にて詳しくお話しします)

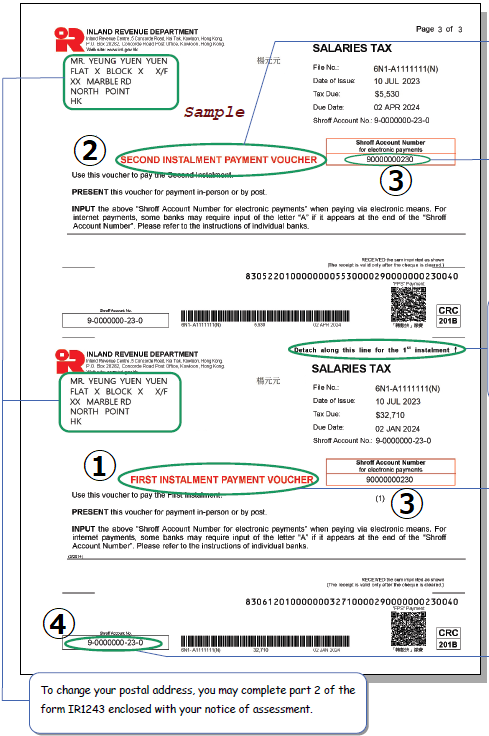

3ページ目:支払バウチャー

① 支払バウチャー 1回目 / ② 支払バウチャー 2回目

この支払バウチャーを使って、2回に分けて記載されている金額を支払います。1回目の支払いバウチャーには納税総額の75%、2回目の支払いバウチャーには納税総額の25%が記載されています。

③ 電子支払の場合に必要な納付番号

④ 小切手支払の場合に必要な納付番号

納付方法はさまざま

日本での確定申告分の税金納付に様々な方法があるように、香港でも納付する方法は様々です。

郵便局、コンビニ

税務局より発行のバウチャーを提示し納付を行います。郵便局、コンビニでの納付は、現金、小切手もしくはEPS(キャッシュカードの裏にEPSマークがあれば対応)のみ対応となり、クレジットカードやPayMeなどによる納付はできません。

小切手

宛先(The Government of the HKSAR”)、納付額、バウチャー下部に記載の納付番号など必要事項を記入した小切手、該当のバウチャーを税務局の私書箱へ郵送します。

EMSやSFなどによる郵送は受け付けていないことに注意が必要です。

インターネット

インターネット上で支払う場合は、PPS、e-Cheque / e-Chashier Order, Faster Payment System (FPS)などを利用して、バウチャー右上段に記載の納付番号を記入して支払うことができます。e-Cheque / e-Chashier Order およびPPSはアカウントの作成してから、銀行口座と紐づけが必要となります。FPSの場合は、銀行アプリを起動し、バウチャー右下のQRコードをスキャンし納付することができます。

ATM・電話(電子支払)

ATMの場合、HSBC、恒生銀行、もしくはJET PaymentのロゴがあるATMより、”Bill Payment”の項目を選択し、納付を行います。

電話の場合も、PPSのアカウント作成が必要となります。作成後、支払内容の登録、納付の流れとなります。

また、この納付は2つのバウチャーを1度で全額支払っても問題ありませんし、2つの支払バウチャー毎に分けて納付をすることもできます。

費用が控除されていない…? オブジェクション制度

香港の個人所得税には、国内家賃、自己学習費用、保険料などさまざまな控除可能な項目があります。個人所得税申告書提出の際に該当項目を記入し、税務局の査定による条件を満たしていると判断した場合、これらの費用は課税対象となる個人所得から控除されます。

しかし、申告の際、控除申請したにもかかわらず、納税通知書の明細に記載されている計算過程において、その項目が記載されておらず控除されていなかった場合、2つの理由が考えられます。

そもそも控除対象ではなかった

国内家賃、自己学習費用、保険料などは、全ての費用が控除できるわけではなく、条件を満たした費用のみの控除となります。よって、それらの条件を満たさなかった場合、控除は認められないため、通知書に記載されている個人所得税の算出方法にて記載された納税額を納付する必要があります。

税務局のミス

申告書へきちんと記入し、また控除の対象となる条件を満たしているにもかかわらず、控除される費用が計算過程に反映されていない納税通知書が発行されてしまうケースが稀にあります。

納税通知書の納税額に同意できない場合、税務局に対してオブジェクション(異議申し立て)を行うことができます。オブジェクションを行う場合、控除されるべき項目や、その詳細な理由などを記載した書面を税務局へ提出します。そして、その書面に記載された控除される費用であるかを判断するために、税務局より証拠となるような関連書類や情報の提出を要求されることがあるので、契約書やインボイスなどの資料は手元に残しておくことをお勧めします。

オブジェクションの方法に自信がない場合は、弊社にてサポートも可能でございますので、一度お問い合わせください。

尚、オブジェクションの期限は通知書1ページ目に記載されていますので、オブジェクションを行う場合は期限を過ぎないように注意しましょう。

来年所得が減りそう。ホールドオーバー制度

先ほど予定納税額についてお話ししましたが、納税通知書を受け取った時点で翌年度の所得が確実に減ると分かっている場合は、当年度と同額の予定納税を納付しなければならないことを回避するために、税務局に書面にて免除申請を行うことができる、「ホールドオーバー制度」が存在します。

その申請条件は、個人所得が前年度の90%を下回る、または年度末までに離職などで所得がなくなることが見込まれる場合に可能です。また、予定納税額にされるべき控除が適用されていない場合にも、免除申請が可能です。

オブジェクションと同様、ホールドオーバー申請の査定の過程において、税務局が証拠書類や情報を要求してくる場合があるため、関連資料の準備をしておきましょう。また、こちらも期限があるため、1ページ目に記載されている日付に注意してください。

免除申請方法に不安がある方は、弊社でサポートを行っておりますので、一度お問い合わせください。

さいごに

香港の個人所得税額は、日本と比較すると税率は低く住民税や社会保障費用がないため実際は納税額は低くくなりますが、想像していた金額よりも高いと感じたことがある方もいるのではないでしょうか。日本と違って毎月所得から控除されるのではなく、納税総額が年に1回で通知されるためにそういった印象を受けるのか、予定納税をしなければならないから、そのように感じてしまうのかもしれません。

しかしながら、もしかしたら、本当は申請時に控除項目として記載した費用が反映されていないからなのかもしれません。今一度納税通知書を確認されてみてはいかがでしょうか。

本記事の目的:

本記事は、主に香港へ進出されている、またはこれから香港進出を検討されている日系企業の皆様を対象に、香港での経営活動や今後の香港ビジネスに重大な影響を及ぼしうるような最新の法律法規と関連政策の主な内容とその影響、日系企業をはじめとする外資系企業の取るべき主な対策などを紹介することを目的として作成されています。

免責事項:

- 本資料はあくまでも参考用として作成されたものであり、法律や財務、税務などに関する詳細な説明事項や提案ではありません。

- Aobaグループ及びその傘下の関連会社は、本報告書における法律、法規及び関連政策の変化について追跡報告の義務を有するものではありません。

- 法律法規の解釈や特定政策の実務応用及びその影響は、それぞれのケースやその置かれている状況により大きく異なるため、お客様各社の状況に応じたアドバイスは、各種の有償業務にて承っております。

- 本文は国際的、業界の通例準則に従って、Aoba Business Consultingは合法チャネルを通じて情報を得ておりますが、すべての記述内容に対して正確性と完全性を保証するものではありません。参考としてご使用いただき、またその責任に関しましても弊社は負いかねますことご了承ください。

- 文章内容(図、写真を含む)のリソースはインターネットサイトとなっており、その版権につきましては原作者に帰属致します。もし権利を侵害するようなことがございました際は、弊社までお知らせくださいますようお願いいたします。

※当サイトの内容、テキスト、画像等の無断転載・無断使用を固く禁じます。