【香港】印紙税と株式譲渡とグループ内再編成

今回は、香港において印紙税とは何か?と株式譲渡とどんな関係があるか?についてご紹介します。

Contents

印紙税とは

まず印紙税とは、不動産や株式などの取引を法的に記録するために必要な文書に対して、政府が課税する税金です。

また印紙税が支払われると、印紙が貼られた文書だけが法廷での証拠として使用できるようになり、法的保護を受けることができます。

印紙税の対象となる文書は

香港印紙税条例Cap.117によると、主に以下のような種類の文書において印紙税を課すことになります。

・売却に関する譲渡契約書

・香港の不動産における売買またはリース取引

・香港の株式譲渡

・香港のすべての無記名証書

・上記書類の複製および副本

印紙税の納税義務は誰?

よくこの印紙税の納税義務者は誰ですか、というお問い合わせをいただくことがありますが、文書の性質により以下のように異なります:

| 文書の性質 | 納税義務者 |

| 売却に関する譲渡契約書 | すべての当事者および実行するその他のすべての者 |

| 売買契約書 | |

| リース取引 | |

|

香港株式の譲渡

|

売買を行う代理人または 代理人がいない場合は、その本人 譲渡人および譲受人 |

【参照リンク:Documents & Persons Liable for Stamping より】

これらの取引の印紙税について、クライアント企業からよくお問い合わせいただくケースが、香港社の株式譲渡手続きです。

例えば、日本本社が100%出資していた香港子会社を、現地企業が買収することになったため、事業譲渡ではなくそのまま株式を譲渡されるケースや、日本本社の吸収合併に伴いグループ内再編成のためであったりと、株式譲渡が必要となる背景は様々です。

株式譲渡における印紙税の税率

香港会社の株式譲渡の税率についてですが、2021年8月1日より変更となり、印紙税0.26%(+HKD5)が課せられるようになりました。(それ以前は0.2%)

課税対象となる金額

印紙税は、譲渡人および譲受人など当事者間で取り決められた譲渡対価か、対象企業の帳簿上の純資産金額*注の内どちらか大きいほうに課されます。(*譲渡株式数/発行株式数×純資産価値)

例① 株式譲渡額>純資産額の場合

(1) 2者で取り決められた株式譲渡額: HKD10,000

(2) 株式譲渡される香港会社の貸借対照表上の純資産額 × (譲渡対象株式数/発行済株式総数): HKD3,000

⇒ (1)>(2)であるので印紙税 = (1)×0.26%= 26香港ドル

例② 株式譲渡額<純資産額の場合

(1) 2者で取り決められた株式譲渡額: HKD10,000

(2) 株式譲渡される香港会社の貸借対照表上の純資産額 × (譲渡対象株式数/発行済株式総数): HKD300,000

⇒ (1)<(2)であるので印紙税 = (2)×0.26%= 780香港ドル

これは対象企業の純資産価値が高いにも関わらず、譲渡対価を低くすることで印紙税を故意に低くすることを防ぐためです。ただしグループ内再編成において一定の条件を満たす場合は、印紙税を納税する必要はありません。詳細については後述いたします。

納税期限

譲渡人と譲受人のいずれか、あるいはともに香港外の居住である場合、譲渡証書の日付より1ヶ月以内に印紙税を納める必要があり、一方香港内で締結された際(譲渡人、譲受人がともに香港内の居住者である場合)は、同日付よりわずか2日以内に納付する必要があります。

万一この期限に遅延すると罰則金が課せられてしまいます。

罰則について

課税文書に正規の印紙が貼られていない場合、納税義務者のみならずその文書の使用者も印紙税および罰則を負うことになります。

- 1ヶ月以内の遅延は罰則が印紙税の2倍分、

- 1ヶ月以上2ヶ月以内であれば4倍分、

- 4ヶ月以上の遅延は10倍

となります。

グループ内譲渡における印紙税免除条件

印紙税条例-第45条は、関連会社間で香港の株式または不動不動産の受益権を譲渡する文書について、グループ内の印紙税免除を定めています。

そして条例では、以下の場合、関連会社とみなすとしています。

「一方が他方の発行済み株式資本の90%以上の受益者である場合、または第三者がそれぞれの発行済み株式資本の90%以上の受益者である場合」

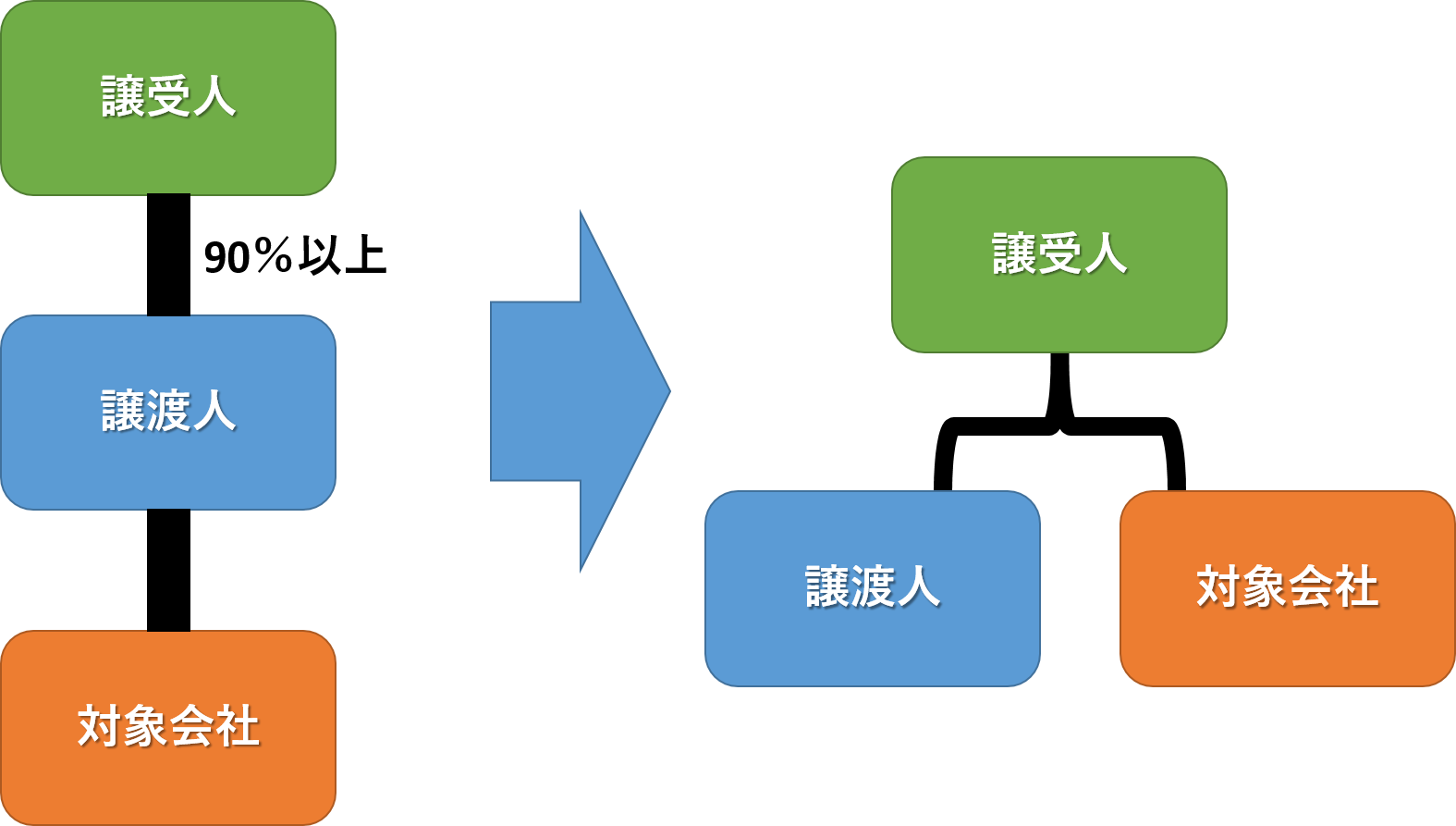

これは例えば、以下のように譲受人が譲渡人の株式を90%以上保有しているようなケースや、

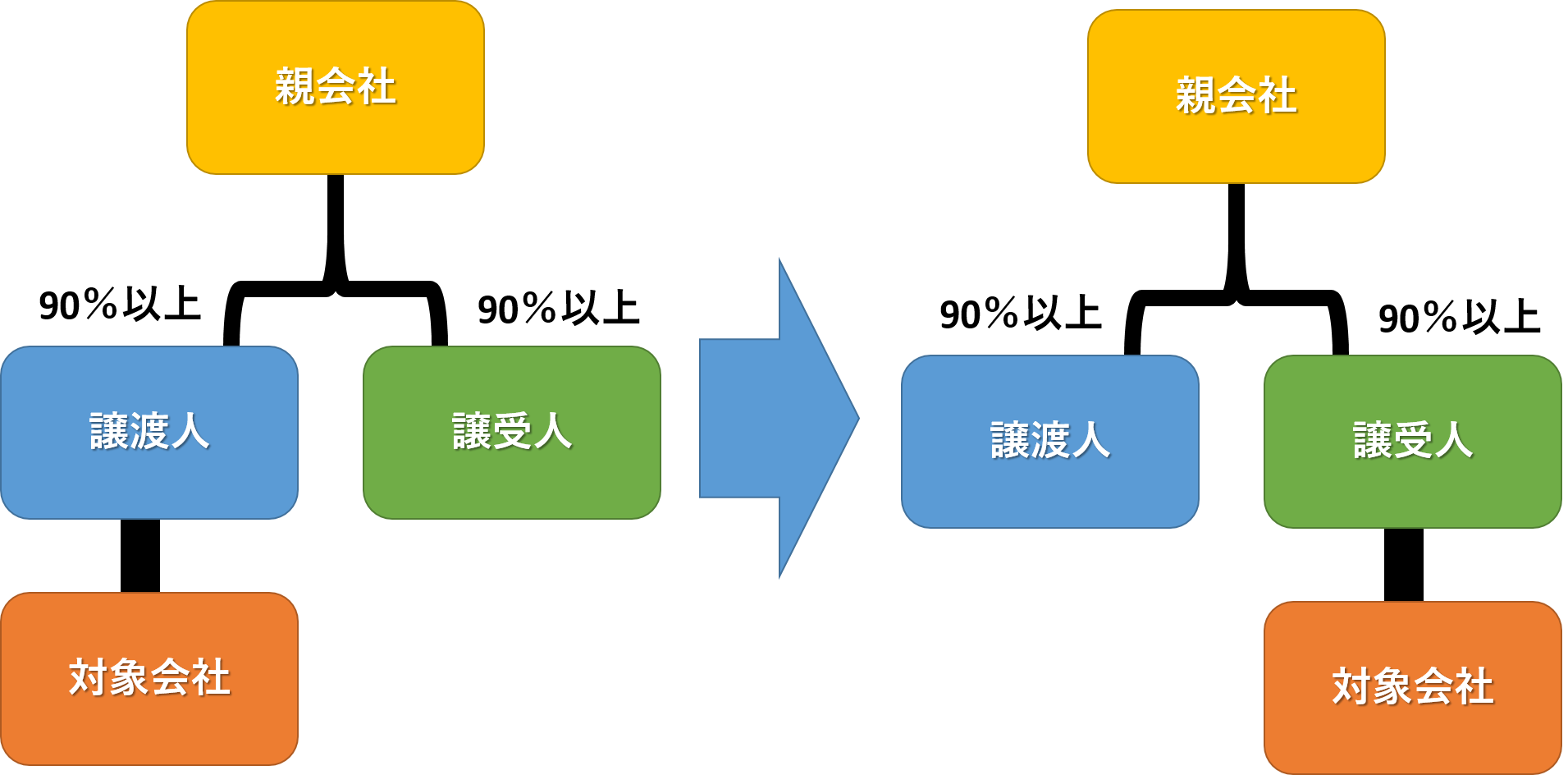

譲渡人および譲受人の株式を保有している親会社が同一である場合、

などが、グループ会社間の株式譲渡であるとして、免除の申請が可能となります。

ここで注意しておきたい点は、株式譲渡から2年間はそのグループ企業の株主構成図は変更することはできないということです。もし変更があった場合は、この取引の印紙税を支払わなければなりません。

グループ間合併(Amalgamation)の場合の印紙税について

株式を譲渡する方法以外にも、条件を満たすグループ会社であれば、裁判所の承認なしで権利義務の全てを1社に承継させ、合併させるグループ間合併(裁判所外合併)という選択肢もあります。(*参照記事リンク:香港法人組織再編成(リストラクチャリング)の手法について)

この場合の印紙税についてですが、政府側の見解では、存続会社による消滅会社の資産承継は、法律の運用によることとしているため、裁判所外合併手続きにおいて、香港の株式や不動産の承継に係るいかなる契約文書も締結されていないことから、印紙税発生の対象とはならない、と解釈できます。

しかし、香港税務局が明確な指針を発表しているわけではないため、グループ再編成する際に、各諸条件を確認する必要があるといえます。青葉グループでは、株式譲渡手続きやグループ再編成のサポートも行っておりますので、グループ再編成のシミュレーションなど必要があれば、是非弊社へお問い合わせください。

本記事の目的:

本記事は、主に香港へ進出されている、またはこれから香港進出を検討されている日系企業の皆様を対象に、香港での経営活動や今後の香港ビジネスに重大な影響を及ぼしうるような最新の法律法規と関連政策の主な内容とその影響、日系企業をはじめとする外資系企業の取るべき主な対策などを紹介することを目的として作成されています。

免責事項:

-

本資料はあくまでも参考用として作成されたものであり、法律や財務、税務などに関する詳細な説明事項や提案ではありません。

-

Aobaグループ及びその傘下の関連会社は、本報告書における法律、法規及び関連政策の変化について追跡報告の義務を有するものではありません。

-

法律法規の解釈や特定政策の実務応用及びその影響は、それぞれのケースやその置かれている状況により大きく異なるため、お客様各社の状況に応じたアドバイスは、各種の有償業務にて承っております。

-

本文は国際的、業界の通例準則に従って、Aoba Business Consultingは合法チャネルを通じて情報を得ておりますが、すべての記述内容に対して正確性と完全性を保証するものではありません。参考としてご使用いただき、またその責任に関しましても弊社は負いかねますことご了承ください。

-

文章内容(図、写真を含む)のリソースはインターネットサイトとなっており、その版権につきましては原作者に帰属致します。もし権利を侵害するようなことがございました際は、弊社までお知らせくださいますようお願いいたします。

※当サイトの内容、テキスト、画像等の無断転載・無断使用を固く禁じます。